灵魂拷问七万亿造芯传闻,英特尔基辛格对话OpenAI奥特曼实录;捷扬微电子发布全球尺寸最小、功耗最低的UWB SoC芯片

6.Sisvel总裁Mattia Fogliacco一行到访爱集微 共线.灵魂拷问七万亿造芯传闻,英特尔基辛格对话OpenAI奥特曼实录

集微网消息,英伟达首席财务官克瑞斯(Colette Kress)2月22日指出,英伟达在中国数据中心营收明显下滑,除了中国以外,英伟达在全球主要市场的数据中心应用业绩强劲增长。

Kress指出,英伟达在中国数据中心营收明显下滑,主要是美国政府去年10月起出口禁令限制影响。Kress称,2023年第四季中国占英伟达数据中心项目营收比重约中个位数百分比(约4%~6%),预估今年第一季相关占比和去年第四季相当。

Kress表示,尽管英伟达受限制的产品,尚未取得美国政府许可出货到中国,不过英伟达开始出货无须获许可的其他产品到中国市场。

对于法人提问的供应链供货状况,英伟达CEO黄仁勋表示,相关供应链包括晶圆制造、封装到存储、电源管理、收发元件、网通等关键元件,均全面正向提升中,预估需求将持续强劲,超越目前可供应量。

黄仁勋指出,英伟达目前除了H200芯片在量产爬升阶段外,人工智能工作负载(AI Workloads)应用以太网平台Spectrum-X,也正量产爬升。

Kress表示,AI应用高端H200芯片按计划量产提升,预期今年第二季开始出货,市场需求强劲,H200芯片性能可较H100倍增。

根据英伟达财报,2023年第四季营收221亿美元,其中数据中心营收184亿美元,年增409%,占整体营收比重达83%。2023年英伟达营收609亿美元,数据中心营收475亿美元,年增217%,占整体营收比重达78%。

英伟达2023年第四季净利润为122.85亿美元,同比暴增769%,环比增长33%,高于市场预期的103.4亿美元。同期,调整后利润率为76.7%,高于市场预期的75.4%;GAAP每股摊薄收益为4.93美元,同比增长765%,环比增长33%。

2024年2月23日,深圳捷扬微电子有限公司 (“捷扬微”) 发布一款业界领先的超宽带(UWB)系统级芯片(SoC),型号是GT1500,用于测距、定位和无线连接应用。

不受网络基础设施覆盖的影响,UWB可以在室内和室外实现无处不在的、快速、精确的测距和定位功能。除了其卓越的测距定位能力,UWB还能够以可配置的数据速率提供高能效的无线连接,为手机、可穿戴设备、数字钥匙、标签等开创新的应用场景;在访问控制、智能支付、智能家居和智慧城市等领域实现新的面向消费者的商业应用。

在最低功耗和整体性能方面领先业界,捷扬微GT1500芯片采用晶圆级封装,封装尺寸为9平方毫米, 是全球最小的 UWB SoC芯片。GT1500 是标准和平台型的UWB芯片,采用紧凑单芯片解决方案,有四路接收通道,包含了射频、模拟和基带功能,与嵌入式 MCU紧密协同执行控制和协议处理,所有任务都在一颗芯片内完成。

GT1500 非常适合空间受限的可穿戴设备、标签和物联网产品应用,显著降低了3D AoA设计复杂度、外围元器件数量和产品 BoM 成本。紧凑型的设计允许GT1500靠近天线放置,从而改善信号接收和UWB整体性能。 此外,与使用纽扣电池(CR2032, 235mAh)的同类产品相比,GT1500显著延长UWB标签的电池寿命。对需要长时间待机和在线更长的待机时间显著优化了用户体验。

发射机的峰值功耗69mW捷扬微将参展2024年世界移动通信大会(MWC,2024年2月26-29日,巴塞罗那),展台号为2号馆2A64MR。捷扬微的合作伙伴还将在展台共同展示业界领先的UWB应用,包括:1)使用纽扣电池CR2032的UWB标签,使用寿命更长;2)下行TDoA(Downlink TDoA),安装方便,支持可扩展的数量不受限制的终端;3) UWB门锁的系统解决方案,等。

GT1500 具有出色的性能、质量和成本优势,可帮助客户加快产品开发和上市步伐。有关GT1500和捷扬微的更多信息,请访问网站 。购买GT1500、和捷扬微进行商务合作,可以按照以下方式联系:

深圳捷扬微电子有限公司是一家设计自主创新的测距定位和无线连接芯片、提供系统解决方案的高科技公司,公司在深圳和香港设有研发中心。公司拥有强大的科研实力,团队成员来自知名通信及集成电路设计公司和机构。公司在算法、基带、协议、射频收发器和系统级芯片设计方面拥有世界级的技术优势,在超宽带技术方面拥有多项专利。公司开发和销售UWB系列芯片和芯粒。

集微网报道,受益于人工智能的持续火热,英伟达的2024财年第四财季及全年(截至2024年1月28日)营收继续“狂飙”,无论是营收、利润,还是利润率和美股收益均创新高。在个业务板块中,数据中心业务无疑是最大的亮点,第四财季营收达184亿美元,同比暴增409%,在总营收中占比达83.3%。

不过,在旺盛的需求下,英伟达仍然面临芯片供应短缺、资源分配和中国市场的供应受限等问题。对此,英伟达正在持续加大供应量及进行相关努力,但供不应求仍将导致供应受限等。未来,虽然英伟达给出了强劲的业绩指引,但不免仍有隐有一些潜在下行挑战。

在2024财年第四财季财报披露前,华尔街分析师普遍认为,英伟达第四财季营收将为203.7亿美元,是上年同期3倍以上。不过,受AMD、英特尔等厂商竞争以及美国出口管制措施的持续影响,英伟达业绩增长将会放缓,这导致其股价在2月20日下跌约5%。

然而,根据英伟达最新披露的财报数据显示,2024财年第四财季(2023年11月-2024年1月),该公司实现营收221亿美元,同比大增265%,环比增长22%,既超过英伟达此前曾给出的200亿美元业绩指引,同时也超出市场预期近20亿美元。

此外,2024财年第四财季,英伟达净利润为122.85亿美元,同比暴增769%,环比增长33%,高于市场预期的103.4亿美元。同期,调整后利润率为76.7%,高于市场预期的75.4%;GAAP每股摊薄收益为4.93美元,同比增长765%,环比增长33%。

分业务来看,2024财年第四财季,英伟达数据中心营收达到创纪录的184亿美元,同比暴增409%,环比增长27%,高出市场预期的172.1亿美元。这意味着数据中心业务不仅是英伟达实现大增的关键动能,而且在其总收入中的占比也已扩大至83.3%。

英伟达首席财务官Colette Kress在财报电话会议上称,第四财季数据中心的增长是由跨行业、用例和地区的生成式人工智能和大型语言模型的训练和推理推动,包括大型云服务提供商、GPU专业提供商、企业软件和消费互联网公司对数据处理、培训和推理的大量需求,其中谷歌、亚马逊、微软等大型云供应商占数据中心收入的一半以上。

在业务方面,作为在AI芯片起飞之前英伟达曾经的主要业务,包括笔记本电脑和个人电脑显卡的游戏业务收入为28.7亿美元,同比增长56%;英伟达为专业应用制造图形硬件的业务营4.63亿美元,同比增长105%;汽车业务销售额不升反降,下滑4%至2.81亿美元;OEM和其他业务贡献的营收同比增长7%至0.9亿美元。

基于此,叠加2024财年前三财季创出新高的营收,英伟达全年实现营收609.22亿美元,同比增长125.85%,实现净利润297.60亿美元,同比增长581.32%,期内的毛利率也大增至72.7%;非GAAP每股收益为12.96美元,同比增长288%,均不同程度超出预期。

投资机构Gabelli Funds的分析师Ryuta Makino指出,投资者对英伟达的热情非常高,如果本财季业绩仅仅达到预期,而没有超出预期,其股价至少会下跌10%。期权分析服务公司ORATS披露的数据则显示,英伟达本次发布财报后股价可能出现约11%的双向波动。

除了呈现一份几乎“完美”、各种“超预期”的财报,英伟达给出的业绩指引再为市场注入一针强心剂,预计一季度营收约为240亿美元,上下波动区间不超过2%,这一数字远远高于市场预期219亿美元。基于此,英伟达盘后股价一扫颓势、直线%。

虽然英伟达宣布将于3月18日至21日举办GTC 2024大会,发布加速计算、生成式AI以及机器人领域的最新突破性成果,但短期内将较难再获得强筋的增长动力。美银认为,在财报公布后,该股很可能出现“明显但短暂的回调”,股价可能大幅回调超10%。

鉴于英伟达近期股价强势,即便其能够交出一份强劲财报并给出乐观预期,但仍然有可能出现别的风险因素,让投资者感到不安,并对该公司的盈利构成潜在的下行风险。

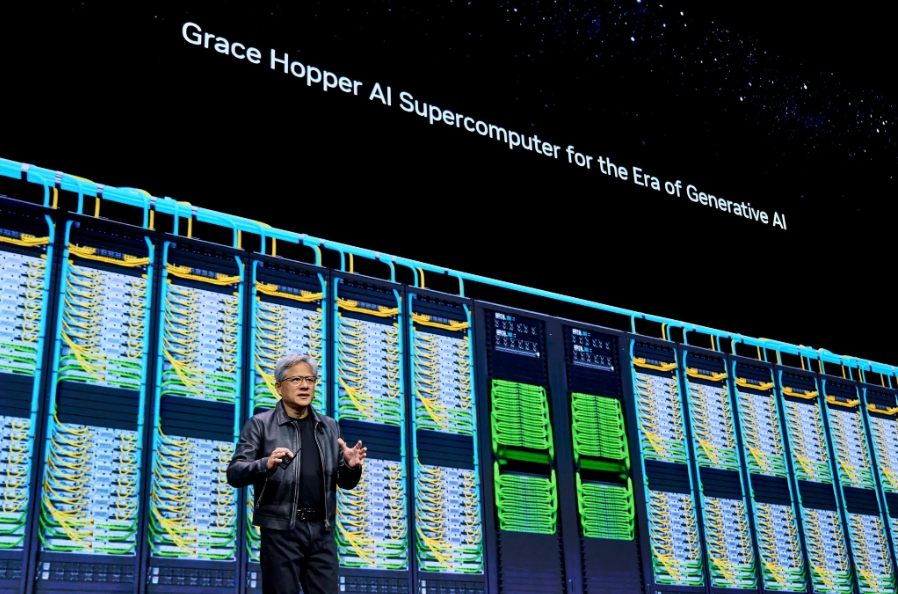

例如在抢购芯片的热潮中,重复订购以及供应限制等问题仍然存在。对此,英伟达首席执行官黄仁勋表示,整体供应正在改善,但仍然短缺,供应限制将持续至全年,但从晶圆、封装、存储器到网络等各个环节,英伟达超级计算机的供应链已经在全面改善,供应量正在显著增加。

他还称,英伟达目前除了H200等芯片在量产爬升阶段外,人工智能工作负载(AI Workloads)应用以太网平台Spectrum-X,也正量产爬升。

此前,根据瑞银分析师分享给投资者的备忘录,英伟达大幅缩短了AI GPU的交付周期,从去年年底的8-11个月缩短到了现在的3-4个月。该机构认为英伟达大幅缩短AI GPU交付周期存在两种可能:该公司正在规划新的方案提高产能,满足未来的订单;而另一种可能是英伟达目前已具备足够的产能,可以处理积压的订单,当然不排除两个因素叠加的效果。

随着人工智能研发和应用的增加,对英伟达H100、A100等针对数据中心的高性能GPU的需求也大幅增加,整个产业界的大小公司都在争相采购,这使英伟达高性能GPU也随之供不应求。

对于如何根据客户部署准备情况来管理产品分配以及公平分配,黄仁勋表示,此前数据中心尚未准备好时分配资源低效,导致资源闲置。但英伟达的生态系统充满活力,其核心目标是公平分配资源,同时避免浪费,并寻找连接合作伙伴和终端用户的机会。英伟达的CSPs 对产品路线图和转换有一个非清晰的视图,这种透明度给了业界信心。

此外,“中国”仍是市场关注的的关键词。去年中国市场的芯片约占英伟达总收入的20%,而在地缘紧张和贸易限制影响下,Colette Kress称,2023年第四财季中国占英伟达数据中心项目营收明显下滑,比重约为个位数百分比(约4%~6%),预估今年第一季相关占比和去年第四季相当。

Kress表示,尽管英伟达受限制的产品,尚未取得美国政府许可出货到中国,不过英伟达开始出货无须获许可的其他产品到中国市场。在美国和中国以外的地区,国家级人工智能已成为额外的需求驱动力。世界各国都在投资人工智能基础设施,以支持在国内数据上用本国语言构建大模型,并支持当地的研究和企业生态系统。

不难看出,美国新的限制规则对英伟达在中国市场的业务造成了极大影响,但其在中国以外数据中心市场业绩的强劲增长抵消了这一负面影响。不过,英伟达不得不面临的现实问题之一。